クレジットカード審査 専業主婦におすすめのクレジットカード!審査基準までを徹底解説

クレジットカード審査 専業主婦におすすめのクレジットカード!審査基準までを徹底解説

投稿日時:2023.09.06

収入がないから自分にはクレジットカードが作れない…そう考えている専業主婦の方は少なくないのではないでしょうか?確かに、専業主婦の方はクレジットカード審査では有利とは言えません。

しかし、カード選びや申し込みの際に少し気をつければ、専業主婦の方でも審査に通ってクレジットカードを持つことは可能です。

ここでは、気になる専業主婦のクレジットカード審査の基準や、スムーズに審査を通すためのコツを解説していきたいと思います。

専業主婦の方でも審査に通りやすいおすすめのクレジットカードも合わせてご紹介します。

専業主婦でもクレジットカードは作れる!ただし審査基準に要注意

まず最初にしっかりとお伝えしておきたいのは、自分自身に一切収入のない専業主婦の方でも、クレジットカードを作れることは可能だということです。

専業主婦でも申し込み可能なクレジットカードは複数あります。そうしたカードは専業主婦の利用も想定して審査基準などを設定してますので、『申し込むことはできるけど、結局審査で絶対に落ちてしまう…』というようなこともありません。

ただし、働いていて収入のある方と無収入の専業主婦の方では審査基準には大きな違いがあるので、その点は注意が必要です。

配偶者の収入がカギになる!?専業主婦のクレジットカード審査基準

クレジットカードの審査では、支払いを確実に続けられる十分な返済能力があることが何よりも重視されます。

返済能力を評価するうえでは、様々な要素が考慮されますが、その中でも特に重要なポイントとなるのは、やはり収入です。

しかし専業主婦の方の場合、本人には収入がありません。ただ、単なる無職の方と違って、専業主婦の方には家族の生計を支えることのできるほどの収入のある配偶者の方がいるはずです。

したがって、本人が無収入だからと言って、返済能力がないということにはならないのです。

そこで、専業主婦の方のクレジットカード審査では、配偶者の方の収入を対象に返済能力の評価が行われることになります。

本人に問題なくても…専業主婦の方は配偶者がブラックだと審査に通らない

通常、クレジットカード審査では本人のデータだけが評価の対象になります。しかし、配偶者の収入をベースに審査が行われる専業主婦の方の場合、配偶者の方に関するデータも評価対象になるので注意が必要です。

特に審査への影響が大きいのが、配偶者の方がいわゆるブラックだった場合です。

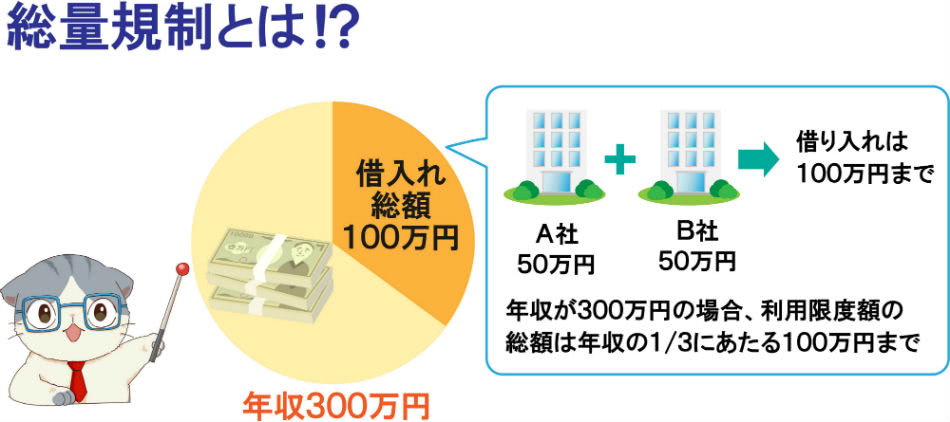

個人のキャッシングなどでの借り入れ額の上限を、原則本人の年収の3分の1までと制限する仕組みのこと。貸金業法という法律の中で取り決められている。

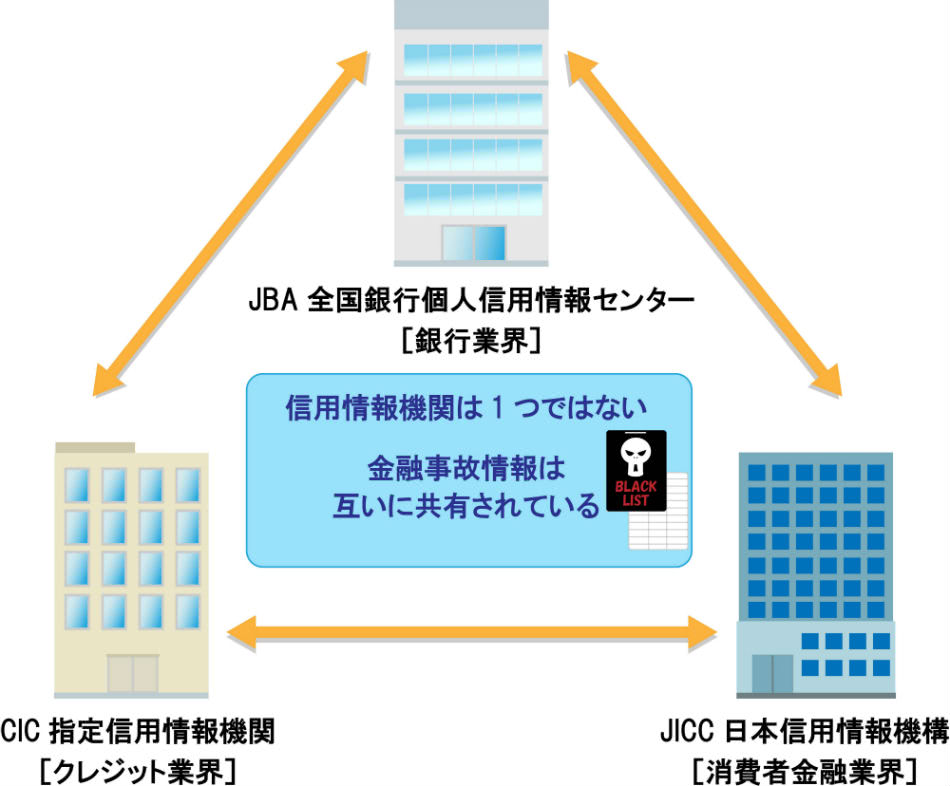

個人のクレジットカードなどの利用履歴は、信用情報というデータに取りまとめられ、信用情報機関で管理されています。

もし過去にトラブルを起こしてブラックになっている場合、信用情報にそのデータが登録される仕組みになっているのです。

カード会社は審査の際に、必ず信用情報をチェックするのですが、専業主婦の方の場合、配偶者の方の信用情報も同時に照会されます。したがって、もし配偶者の方がブラックになっていれば、すぐにわかってしまいます。

専業主婦の方は、たとえ自分自身の信用情報になんの問題もなかったとしても、実質的に返済能力を評価される立場になる配偶者の方がブラックであれば、クレジットカードの審査に通ることはできなくなってしまうのです。

専業主婦の方におすすめのクレジットカード5選

ここからは、専業主婦の方でも比較的審査に通りやすいおすすめのクレジットカードをご紹介していきたいと思います。

年会費無料で持てるクレジットカードの中でも、日常生活をお得に楽しめるカードを厳選してご紹介していきます。

特定の店舗が決まってない主婦の方に一押し!JCB CARD W plus L

JCB CARD W plus Lは基本還元率が1%と高い為、よく利用する特定店舗が決まっていない主婦の方におすすめの1枚です。

39歳以下の方限定の大変お得なクレジットカードで、若年層の方をターゲットとしているカードですので比較的間口も広いのが特徴です。

また、Amazonで2.5%、高島屋で2%とパートナー店では更に高還元で利用頂けます。還元率に拘る主婦の方に一押しのクレジットカードですね。

こちらのカードはMAMADAYS総選挙2020お金部門で最優秀賞を受賞しているカードで、全国のママからも認められた高還元カードです。

更に年会費が無料にも関わらず、海外旅行保険や海外ショッピング保険も付帯するスペックが高いカードですから、女性のメインカードにおすすめの1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 入会資格 | 18歳以上39歳までの方 |

| 特典 |

・1.0~5.5%還元(※1) ・パートナー店で高還元 ・最高2,000万円の海外旅行保険(利用付帯) ・海外ショッピング保険付帯 ・最短5分でカード発行/モバ即(※2) |

(※1)最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

(※2)モバ即の入会条件

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

審査が不安な方に一押し!お急ぎの主婦の方には三菱UFJカード VIASOカード

三菱UFJカード VIASOカードは年会費無料で持てる三菱UFJニコスが発行するクレジットカードです。審査の間口が広いカードですから、クレジットカード審査が不安な主婦の方に一押しの1枚です。

こちらのカードはETCや携帯電話の利用は常にポイントが2倍となり、POINT名人経由でボーナスポイント加算など、ネットショッピングをお得に楽しめるカードでもあります。

貯まったポイントはオートキャッシュバック制ですから、ポイント交換の手続きが不要ですから家事に忙しい主婦の方にとってメリットの1つと言えるでしょう。

また、年会費が無料にも関わらず、充実した海外旅行保険も付帯するカードで、最短翌営業日に発行可能とカード発行がスピーディーな点もメリットの1つですね。

審査の間口も広い点において、専業主婦の方が持ちやすい1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 入会資格 | 18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 特典 |

・最短翌営業日発行 ・特定加盟店での利用でポイント2倍 ・海外旅行傷害保険利用付帯 |

セブン&アイグループをよく利用する主婦に一押し!セブンカード・プラス

セブンカード・プラスは、イトーヨーカドーやセブン-イレブンなどでポイントが常に2倍、イトーヨーカードで8の付く日はほとんど全品5%OFFで利用できるなど、セブン&アイグループ店舗をよく利用する方に一押しのクレジットカードです。

電子マネーnanacoが無料で搭載されてますので、無料でnanacoを手に入れたい方にも最適です。貯まったポイントは1ポイント1円として電子マネーnanacoとしても利用できますから使い勝手も抜群ですよ。

セブンカード・プラスは電子マネーnanacoへのチャージで唯一ポイントが獲得できるカードで、nanacoへのチャージ&利用でポイントの2重取りができる大変お得なクレジットカードです。

年会費も無料ですから家計にも優しい1枚です。セブン&アイグループ系列店舗を利用する機会が多いのであれば、ぜひこのセブンカード・プラスを選ぶべきでしょう。

| 年会費 | 無料 |

|---|---|

| 入会資格 | 18歳以上 |

| 特典 |

・7&iグループ店舗でのお支払いの場合1.0%還元 ・対象期間中の対象商品の購入でボーナスポイント ・nanacoへのチャージでポイント付与 ・イトーヨーカドーハッピーデーでほとんど全品5%オフ ・ショッピングガード保険 |

優待豊富!セゾンパール・アメリカン・エキスプレス・カード

アメックスブランドを持ちたい主婦の方には、セゾンパール・アメリカン・エキスプレス・カードがおすすめです。

こちらのカードは年に1度でも利用すれば年会費が無料となりますので、実質無料でアメックスブランドのカードが持てる希少な1枚となっています。

カード利用で貯まるポイントには有効期限がない永久ポイントという点も大きなメリットです。こちらのカードは最短即日発行にも対応しているクレジットカードですから、お急ぎの主婦の方にもおすすめです。

また、こちらのカードは優待が大変豊富なクレジットカードで、レジャー施設や対象レストランなどを優待価格で楽しめますから、日常生活をお得に楽しめる点も魅力です。

ここで、こちらのカードで利用頂ける優待を一部抜粋してご紹介しておきましょう。

- PIZZA-LA:2,500円以上のご注文で300円OFF

- 魚民:飲食代10%OFF

- サンシャイン水族館:入場料 約20%OFF

- 鴨川シーワールド:入場料300円OFF

- 笑笑:飲食代10%OFF

- カラオケ館:30%OFF

- Re.Ra.Ku:5%OFF

こちらのカードがスゴイところは、上記セゾンの優待だけでなくアメックスの優待「アメリカンエキスプレスコネクト」も利用頂ける点です。

QUICPay利用で2%もの高還元で利用頂けますから、Apple PayやGoogle Payでの利用にもおすすめです。お出かけの機会が多い主婦の方にもおすすめのクレジットカードです。

| 年会費 | 年に1度でも利用あれば無料 利用ない場合、翌年度年会費1,100円(税込) |

|---|---|

| 入会資格 | 18歳以上の方 |

| 特典 |

・最短即日発行に対応 ・ETCカードも即日発行可能 ・永久ポイント ・QUICPay利用で2%の高還元 ・優待豊富 |

イオンユーザー必携!お得な特典満載のイオンカード

イオンカードは、全国にショッピングモールなどを展開するイオンが発行しているクレジットカードです。

イオンカードの特徴は、やはり流通系カードならではのお得なサービスにあります。イオンで毎月20日30日に開催されるお客様感謝デーにはイオンカード利用者は5%割引きで買い物ができますし、ポイント還元率は常に通常の2倍となります。

さらに、お得に利用できるユーザー専用のトラベルサイトやイオンシネマでの割引サービス、レジャー施設等の優待といった、買い物にとどまらない幅広い特典が充実しているのもポイントです。

イオンの利用頻度が高い方にとっては、持っていて絶対に損のないクレジットカードと言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 入会資格 | 18歳以上で電話連絡が可能な方(高校生不可) |

| 特典 |

・イオングループ対象店舗ときめきポイント2倍 ・お客様感謝デー買い物代金5%オフ ・専用旅行サービス『トクする旅行案内板』 ・ショッピングセーフティ保険 |

専業主婦の方がクレジットカード審査に通りやすくなる5つのポイント

いくら配偶者の方の収入をベースに評価されると言っても、自分自身に収入のない専業主婦の方は、やはり審査で有利とは言えません。

したがって、専業主婦の方がクレジットカードを申し込む際には、カード選びや申し込み方には少し注意する必要があります。

専業主婦の方でもスムーズにクレジットカード審査を通りやすくするために、ぜひ実践してほしい5つのポイントをご紹介しましょう。

- 流通系クレジットカードを選ぶ

- 消費者金融系クレジットカードを選ぶ

- キャッシング枠は0円で申し込む

- ショッピング枠は30万円以下で申し込む

- 多重申し込みを避ける

主婦がメインターゲット!主婦の方は流通系クレジットカードがおすすめ

クレジットカードは、発行元によっていくつかのジャンルに分かれており、それぞれに審査難度やサービスの特徴が異なります。

その中で、専業主婦の方に特におすすめしたいのは、流通系と呼ばれるジャンルのクレジットカードです。

流通系というのは、いわゆるショッピング関連の会社が発行元となっているクレジットカードです。イオンなどの大型小売店や、楽天、ヤフーなどのネットショッピングサイトなどが発行しているクレジットカードが、これに該当します。

この流通系クレジットカードがおすすめな一番の理由は、審査難度が比較的低いという点です。

流通系のクレジットカードは、主に顧客獲得を目的として発行されているため、幅広い人が利用しやすいように審査基準が設定されています。

特に、店舗やサイトの利用者の中でも大きな割合を占める主婦の方というのは、流通系クレジットカードのメインターゲットと言っても過言ではないのです。

したがって、流通系クレジットカードであれば、他のジャンルに比べて、専業主婦だからという理由で極端に不利にはなりにくいでしょう。

しかも流通系のクレジットカードには、発行元の関連サービスを利用して買い物をすることでポイントが割り増しになったり、割引が受けられたりと言ったお得なサービスが充実している傾向があります。

そういう意味でも、家計を預かる主婦の方にはメリットの大きいクレジットカードと言えるでしょう。

審査が一番甘いのはコレ!消費者金融系クレジットカードもおすすめ

配偶者の方の収入が低めだったりして、特に審査に不安を感じている人にチェックしてみてほしいのが、消費者金融やその子会社が発行している消費者金融系のクレジットカードです。

消費者金融のメインの事業と言えば、キャッシングですよね。消費者金融のキャッシングの審査基準というのは、一般的なクレジットカードの基準からするとかなり難度が低めに設定されています。

そしてクレジットカードに関しても、発行元が消費者金融系の会社であれば、キャッシングとほぼ同等の審査基準が適用される可能性が高いのです。

したがって、消費者金融系のクレジットカードは、複数あるジャンルの中でも、最も審査に通りやすいと言えます。

ただし消費者金融系のクレジットカードの中には、キャッシング用のカードと最初から併用になっているものもあります。その場合、総量規制という法律上の仕組みとの兼ね合いで、無収入の専業主婦の方には利用できなくなってしまうので注意が必要です。

個人のキャッシングなどでの借り入れ額の上限を、原則本人の年収の3分の1までと制限する仕組みのこと。貸金業法という法律の中で取り決められている。

専業主婦でも、配偶者の収入を合算した金額の3分の1までの借入が例外的に認められる『配偶者貸付け』という制度もあるのですが、大手消費者金融ではほとんど対応していません。

消費者金融系のクレジットカードを選ぶ場合は、サービス内容をよく確認するようにしましょう。

審査のハードルが上がる!?キャッシング枠は0円で申し込むのがベスト

クレジットカードを申し込む際、大半のカード会社ではショッピング枠とは別にキャッシング枠の希望額を記入する欄を設けています。

専業主婦の方は、このキャッシング枠に関しては、希望額は0円で申し込むことをおすすめします。

実は、クレジットカードのキャッシング枠も、消費者金融でのキャッシングと同様に貸金業法の対象になります。つまり、総量規制の制限を受けてしまうのです。

専業主婦の方に関しては、配偶者の方の収入をベースに審査が行われるとはいえ、あくまでも本人に収入がないという事実は変わりません。配偶者貸付けという形で対応しているカード会社もあるものの、その数は限られています。

結果として、専業主婦の方がキャッシング枠を希望しても、そもそも対応していないから…という理由で通らない可能性が高いのです。

また、配偶者貸付けに対応しているカード会社でも、キャッシング枠を付加することによって利用枠の総額が大きくなることもあって、審査のハードルは上がってしまいます。

スムーズな審査のために…ショッピング枠は限度額30万円以下で

ショッピング枠の限度額に関しても、専業主婦の方は控えめに出しておくことをおすすめします。具体的には、希望限度額30万円以下で申し込むことが望ましいでしょう。

この30万円というボーダーラインには、きちんと理由があります。

クレジットカードの審査では、利用限度額が30万円を超える場合、法律で定められた支払可能見込額の調査が必要になるのです。

クレジットカードの利用者が無理なく支払い可能な利用限度額の範囲を正確に見極めるために、年収やクレジットの支払い状況、複数の条件から算出される生活維持費などの調査を行うこと。過剰与信を防止し、クレジットカードの利用者を金銭的なトラブルや困難から守る目的で行われる。

支払可能見込額の調査は法的な手続きになるので、通常のカード会社が独自に定める基準のみに基づいて行われる審査よりも、時間がかかってしまいがちです。

また、支払可能見込額の算出に関しては、計算式が明確に決められおり、そこで出た結果をカード会社が無視したり、勝手に変更するということはできません。結果次第では、審査に通りにくくなってしまうこともあり得ます。

ただでさえクレジットカード審査で不利になりがちな専業主婦の方が、スムーズに審査をクリアするためには、支払可能見込額の調査が不要になる限度額30万円以下の範囲内で申し込むのがおすすめです。

かえって審査に落ちる可能性が上がる!多重申し込みに注意

審査に不安があると、つい複数のクレジットカードをまとめて申し込めば、1つくらいは通るのでは…などと考えてしまいがちですよね。

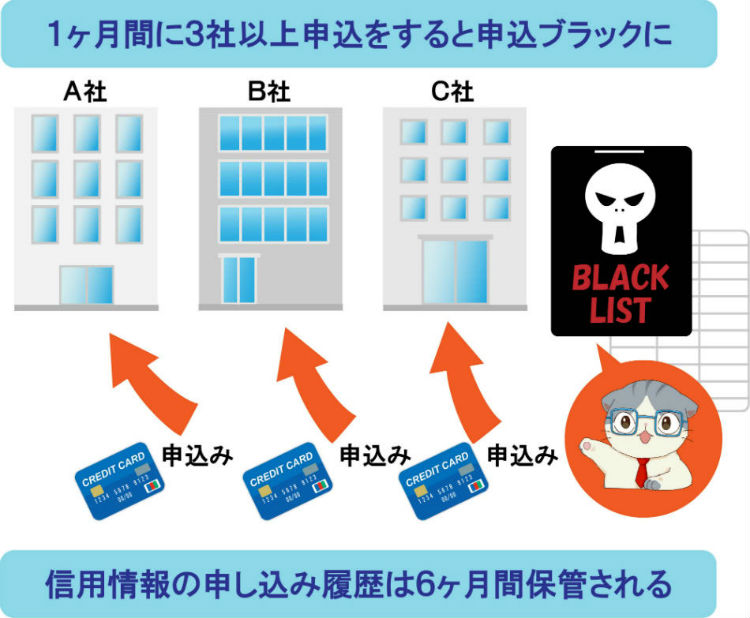

しかし実際には、複数のクレジットカードを短期間で申し込む『多重申し込み』は、かえって審査に通りにくくなる原因になります。

信用情報には、クレジットカードを申し込んだ時点でその情報が登録されます。したがって、複数のカードを短期間で申し込んだ場合、それぞれのカード会社にはその事実がわかるようになっているのです。

まとめて申し込む件数によっては、多重申し込みをしているというだけで、審査に通らなくなってしまうこともあるのです。この状態を、申し込みブラックと呼びます。

審査に通る可能性を無駄に低くしてしまう多重申し込みは、絶対に避けるようにしてください。

信用情報の中の申し込み情報の保存期間は、一般的に6カ月間です。

確実に申し込みブラックになることを避けるためには、もしクレジットカードの審査に落ちてしまった場合にも、次に他のカードを申し込むまでには6カ月程度期間を空けることをおすすめします。

クレジットカードの支払いを正確管理!無料家計簿アプリがおすすめ

専業主婦の方の場合、家計を管理する立場にあるという人も多いと思います。クレジットカードは便利ですが、支払いのタイミングがどうしてもずれてしまうため、多用していると家計管理に支障が出てしまうこともありがちですよね。

そこで専業主婦の方におすすめしたいのが、ネットバンキングやクレジットカードなどの金融サービスと連携して自動的に家計簿を作成できる無料のスマホアプリです。

こうした家計簿アプリを利用することで、いちいちレシートを保管したり、家計簿に記入する手間が省けるうえ、正確にクレジットカードでの支払いを管理することができます。

この種のスマホアプリには様々なものが出ており、機能や同期可能な金融サービスが少しずつ異なります。こちらの記事でクレジットカードと連動できる無料で利用できる家計簿アプリをご紹介してますので、自分に合ったものを選んで是非活用してみてくださいね。

専業主婦のクレジットカードはライフスタイルに合わせて選ぶべし

家族のために買い物をする機会も多い専業主婦の方にとって、クレジットカードは必需品と言っても過言ではありませんよね。

同じクレジットカードでも、どれを選ぶかで審査に通りやすさからお得度の高さまで、条件は大きく異なります。

ぜひ自分の条件やライフスタイルにあった活用できるクレジットカードを見つけてください。