審査が甘いクレジットカード!審査落ちの原因と対策!審査通りやすいクレカは!?

クレジットカードをつくる際には必ず審査があります。カード会社はその審査で何を見ているのでしょうか。どんな風に結果が決められているのか?ということは、利用者の側からは知ることができません。

何もわからないままに審査をされることに、不安を感じる方もいらっしゃるでしょう。クレジットカードの審査基準はカード会社や申し込むカードの種類によって少なからず異なります。

![]()

そんなクレジットカードの審査難度の違いや、最新のクレジットカード審査状況について解説していきます。審査が不安な方におすすめの審査が甘いクレジットカードもあわせてご紹介しましょう。

ライフカード

に今すぐ申し込む

審査が不安な方におすすめのクレジットカード5選

確実にカードを手に入れるために大切なのは、少しでも審査が甘いものを選ぶことです。そこで審査の間口が広く、審査に不安を持っている方におすすめのクレジットカードをご紹介していきます。

ライフカードは年会費無料で優待が豊富

ライフカード

な方におすすめ

- 年会費無料

- 誕生月はポイント3倍

- 審査の間口が広く優待豊富

| 発行 | 最短 2営業日 |

ポイント | 誕生月3倍 |

|---|

ライフカードは、大手消費者金融アイフルの子会社であるライフという会社から発行されている年会費無料のクレジットカードです。ジャンルとしては、消費者金融系に該当する為間口が広く独自審査のクレジットカードとしておすすめです。

申し込みから最短で2営業日でのスピード発行が特徴で、お出かけをお得に楽しめる優待が豊富な使い勝手の良いカードと言えるでしょう。優待が多い為、ここでは利用できる優待の一部を抜粋してご紹介しておきますね。

- ホテルマウント富士:10%OFF

- 神戸ポートピアホテル:10%OFF

- 東北サファリーパーク:10%OFF

- 富士急ハイランド:200円OFF

- ルークプラザホテル:30%OFF(休日前20%OFF)

- 海の博物館:10%OFF

- 呉阪急ホテル:宿泊10%OFF

- 東海汽船:10%OFF

- 大滝鍾乳洞:10%OFF

- サカイ引越センター:20%OFF

このようにライフカードは優待が豊富ですので、お出かけにも役立ってくれること間違いなしです。

更に誕生月はポイント3倍(還元率1.5%)の高還元カードに変身してくれますから、高額商品などは誕生月に購入すれば効率よくポイントも稼げますよ。

優待特典だけでも持っておく価値ありのクレジットカードです。

| 年会費 | 無料 |

|---|---|

| 特典 | ・初年度ポイント1.5倍(還元率0.75%) ・誕生月ポイント3倍(還元率1.5%) ・優待豊富 ・最短2営業日で発行可能 ・海外アシスタントサービスも充実 |

| 申し込み資格 | ・18歳以上 |

セゾンパール・アメリカン・エキスプレス・カードは最短5分で発行できる

セゾンパール・アメリカン・エキスプレス・カード

- 年会費実質無料

- QUICPay利用分が2%の高還元 ※

- 優待豊富で日常生活もお得

| 年会費 | 実質 無料 |

発行 | 最短5分 |

|---|

※ 永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※ 1ポイント最大5円相当のアイテムと交換の場合となります。

※ 交換商品によっては、1ポイントの価値は5円未満になります。

セゾンパール・アメリカン・エキスプレス・カードはデジタルカードで最短5分の即時発行サービスを展開していますから、審査スピードが早く審査の間口が広い傾向にあります。

こちらのカードは年に1度でも利用すれば年会費無料ですから、実質無料で利用できるとてもお得なクレジットカードです。

こちらのカード最大の魅力は、電子マネーQUICPayの利用分が、なんとポイント2%の高還元な点で、Apple Pay利用分もポイント2%還元の対象ですから、スマホで手軽に決済したい方にもおすすめの1枚となっています。

また、セゾンカードとアメックス両方の優待が利用できる点も魅力的で、セゾンカードの優待はとても幅広くメジャーな店舗が勢ぞろいしてます利用価値が高いのがメリットです。

セゾンカードの優待はここで全てを紹介しきれないほど数が多い為、ここでは一部抜粋してご紹介しておきましょう。

- 目利きの銀次:10%OFF

- 白木屋:10%OFF

- キタノイチバ:10%OFF

- 魚民:10%OFF

- 鳥放題:500円OFF

- 焼肉MONSTER:500円OFF

- noshナッシュ:初回購入額より3,000円OFF

- U-NEXTポイント:通常600円のところ1,200円分プレゼント

- アート引越センター:20%OFF

- ジャンボカラオケ広場:ルーム代20%OFF

- カラオケ館:30%OFF

- オリックスレンタカー:最大15%OFF

- 極楽湯 :会員価格

- 東京スカイツリー:大人300円引き

ここでは一部を紹介しているだけで、まだまだ沢山の優待が利用できる大変お得なクレジットカードです。その他にもアメリカンエキスプレスコネクトなどアメックスの優待も利用頂けます。

セゾンパール・アメリカン・エキスプレス・カードはコストをかけずにアメックスブランドを持ちたい方やポイント還元率が高いクレジットカードをご希望に方にもおすすめの1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・最短5分の即時発行サービス ・電子マネーQUICPay利用で2%の高還元 ・セゾンカードの優待が利用可能 ・アメックスの優待も利用可能 |

| 申し込み資格 | ・18歳以上 |

dカードは流通系クレジットカードで間口が広い!年会費無料でポイント高還元

dカード

- 年会費無料

- 基本還元率1.0~4.0%

- dポイントクラブクーポンで日常生活もお得

| 審査 | 最短 5分 |

旅行保険 | 最高2,000万 29歳以下限定 |

|---|

年会費無料の高還元カードをお探しの方にはdカードがおすすめです。dカードは流通系のカードですので審査の間口は広いです。

こちらのカードは基本還元率が1%と高く、マクドナルドで1.5%、マツヨトキヨシで4%と特約店では1.5~5%もの高還元で利用頂けます。

カード利用で貯まるdポイントはdポイント加盟店で1ポイント1円で利用できますから、使い勝手も抜群です。

また、dカード会員の方はローソンなどのコンビニやガストなどのファミリーレストランを割引価格で楽しめる「dポイントクラブクーポン」が利用できますので、様々な店舗をお得に楽しむことができますよ。

年会費も無料ですし、還元率に拘る方には一押しの1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・dポイントクラブクーポン ・特約店で1.5~5%還元 ・29歳以下の方は最高2,000万円の海外旅行保険付帯 ・29歳以下の方は最高1,000万円の国内旅行傷害保険付帯 |

| 申し込み資格 | ・満18歳以上(高校生を除く) |

イオンカードセレクトも流通系クレジットカードで審査が甘い

イオンカードセレクト

- 年会費無料

- イオングループはポイント2倍

- WAONチャージでポイント貯まる

| 年会費 | 無料 | 審査 | 最短 5分 |

|---|

イオングループ店舗をよく利用する方には、イオングループ店舗をポイント高還元で利用できるイオンカードセレクトがおすすめです。

こちらのカードもdカードと同じく流通系のクレジットカードですかが審査の間口が広く、審査が不安な方やイオングループをよく利用する方におすすめの1枚です。

20.30日イオングループ店舗を5%OFFで利用できたり、イオングループ店舗での利用は常にポイント2倍など、イオングループをお得に利用できます。

また、イオングループ店舗で使い勝手がよい電子マネーWAONへのチャージで唯一ポイントが貯まるカードですので、電子マネーWAONへのチャージ&WAON利用でポイントの二重取りができる唯一の1枚です。

イオングループをよく利用する方には必携の1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・20.30日イオングループで5%OFF ・イオングループでいつでもポイント2倍 ・電子マネーWAON標準搭載 ・電子マネーWAONチャージでポイントが貯まる ・イオン優待が利用可能 |

| 申し込み資格 | ・満18歳以上(高校生を除く) |

クレジットカード審査の難易度はカードのジャンルとグレードで決まる

クレジットカード審査の基準はカード会社が独自に設定するものですので、基本的には全く同じということはありません。どれも同じだと思って申し込むと、失敗する可能性があるのです。

自分の属性よりも難度の高いカードを選んでしまうと、審査には落ちてしまうでしょう。もしもあなたがクレジットカードを確実に手に入れたいと考えるのであれば、審査基準の甘いカードを選ぶことが大切なのです。

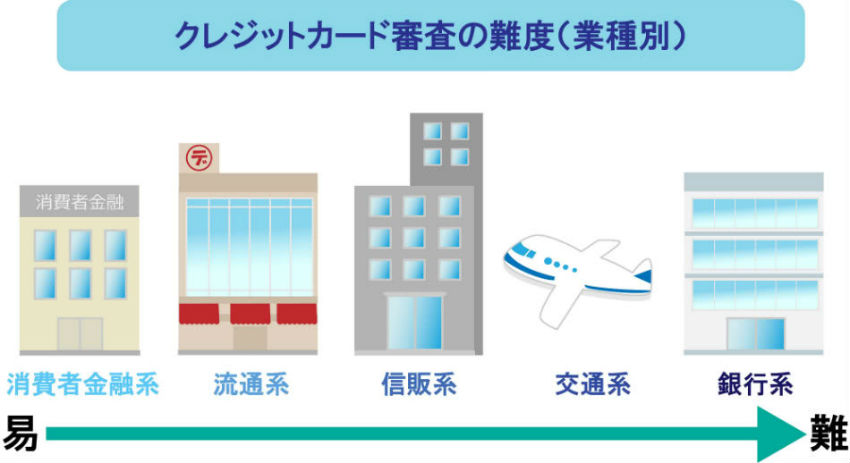

クレジットカードの難易度はジャンルとグレードによって決まる

初心者の方にとっては見分けがつかないかもしれませんが、全体的に見ると、クレジットカード審査の難度にはだいたい決まった傾向があります。

クレジットカード審査の難易度は、具体的にはクレジットカードの「ジャンル」と「グレード」という2つの要素によって決まります。

ジャンルはカードを発行する企業の業種を表し、グレードはカードそのもののランクを表しています。企業はカードの基準を満たしているかどうかを、審査によって判定しているのです。

クレジットカードの5つのジャンルで審査難易度が明らかに変わる

まず、「ジャンル」から解説していきます。

クレジットカードのジャンルは、クレジットカードの発行元の会社によって、以下の5つのジャンルに分類することができます。こちらの5つのジャンルでは、明らかに審査の厳しさに違いがあります。

- 消費者金融系クレジットカード

- 流通系クレジットカード

- 信販系クレジットカード

- 交通系クレジットカード

- 銀行系クレジットカード

消費者金融系 < 流通系 < 信販系 < 交通系 < 銀行系 という並びで、右に行くほど審査基準が厳しくなっていく傾向があります。

したがって審査の難易度で選ぶなら、消費者金融系カードか流通系カードが通りやすくておすすめです。

クレジットカードの審査が一番甘いのは消費者金融系

ではなぜ、消費者金融系や流通系のクレジットカードは審査基準が甘く設定されているのでしょうか?

消費者金融系に関しては、メイン事業であるキャッシングにおいても利用者に対する審査のハードルがかなり低めに設定されていることを考えれば、納得していただけると思います。

消費者金融を利用する方はお金に余裕がない方が多く、その方達に高収入など高い条件を求めてしまうと審査に通らず利用して貰えないこともあり、間口を広めにしているのです。

ただしキャッシングの利用枠は総量規制の対象となるため、クレジットカードの場合はショッピング枠のみ申し込むのが審査に通りやすくなるコツです。

流通系クレジットカードの審査が緩い理由

もう1つの流通系のクレジットカードの審査の難度が低い理由は、その発行目的にあります。流通系の会社がクレジットカードを取り扱う最大の目的は、顧客を増やすこと、そして顧客が離れにくくすることです。

流通系のクレジットカードは、自社の店舗などで支払いに利用することでポイントが貯まったり、割引特典が受けられるなど、集客に繋がるサービスがあるものがほとんどですよね。これらおトクなサービスを使えることが、私たちにとっては流通系クレジットカードの大きな魅力となっています。

そしてカード会社は、より高い集客効果を得るために、老若男女問わず幅広い層を取り込む必要があります。そのため、流通系のクレジットカードは比較的審査のハードルを低めに設定しているのです。

専業主婦や派遣社員でも流通系カードならば審査に通りやすい

一般的には審査で不利になりがちな専業主婦の方や派遣社員の方でも、流通系のクレジットカードであれば利用できるものが見つかる可能性が高いでしょう。特に大手スーパーが発行するカードは。ズバリ主婦層をターゲットに作られています。

また流通系カードは種類が豊富ですから、選びやすいというメリットもあります。審査がゆるいだけでなく、申し込みやすい点でも流通系のクレジットカードはおすすめです。

でもいくら審査が甘いからと言って、ブラックではどうしようもありません。過去に長期延滞や債務整理の経験がある方は、こういったカードでも一定期間は審査に通りませんので注意してください。ただし外資系など一部のカード会社は、独自審査を行うため希望が持てる場合もあります。

グレードの高いカードは審査が厳しい!ステータスもサービスも違う

クレジットカードのグレードによる審査の難度の違いに関しては、単純にグレードが高いほど審査基準が厳しくなります。

つまり、一般カード < ゴールドカード < プラチナカード < ブラックカード という順で審査の難度は上がっていくのです。

グレードの高いクレジットカードほど、誰にでも持てるカード、という扱いにはならないようになっている為審査も厳しくなっていくのです。

ただしゴールドカードに関しては、年会費が比較的安めに設定されている格安ゴールドカードであれば、平均的な価格帯のゴールドカードよりも審査は甘めになる傾向があります。

また即日発行や即時発行をうたっているクレジットカードも、審査が甘く通りやすい傾向があります。

クレジットカード審査で重視される3つの要素!何を見られてる?

クレジットカードの審査で重視される要素は、大きく分けて3つあります。申込書やクレジットヒストリー(クレヒス)は、この3Cを基準に審査が行われます。

- 返済能力(Capacity)

- 本人の性格(Character)

- 資産や財産(Capital)

それぞれの要素について、以下に詳しく解説していきましょう。

最重要!返済能力がなければ審査に絶対通らない

カード会社にとって何よりも大事なことは、利用者が使ったお金を確実に支払ってくれることです。つまり返済能力(capacity)は、3つの中でも最も重視される要素だと言えます。

しかしカード会社が大金持ちだけを優遇するという訳ではありません。クレジットカードの審査においては、単純な収入の高さよりも収入の安定性が求められます。

というのもクレジットカードでは分割払いやリボ払い、あるいはキャッシング枠の利用などで、数か月、数年と長期間にわたって支払いを続けなければならない状況になることもあるからです。

そのためクレジットカードを申し込む時点で少なくとも定職に就いていて、毎月一定以上の収入が確実に得られる状態であることが望ましいでしょう。

もちろん、無職・無収入では、クレジットカード審査に通ることは基本的にできません。ただし専業主婦(主夫)に限っては、配偶者に収入があればクレジットカード契約は可能です。

返す気がなければ意味がない!意外と重視される本人の性格

本人の性格(Character)も、クレジットカード審査では意外と重視されるポイントです。具体的には、契約通りにルールを守って支払いができる人間性の持ち主かどうかという点が重要になります。

たとえ経済的には十分な返済能力があったとしても、本人にしっかり期日通りに支払いをしようという意識がなければ、延滞や貸し倒れなどのトラブルが発生するリスクはグッと上がってしまいます。

特に、クレジットカードの契約というのは、保証人や担保と言った本人に属する保証システムを基本的にとりません。本人の信用性のみを頼りに行われる信用取引と呼ばれる類の契約です。

したがって、信用がおける性格かどうかというのは、かなり重要性の高い要素になってくるのです。本人の性格に関しても、書類上のデータをもとに評価が行われます。

資産・財産=住居もそこそこ重要

クレジットカードの審査でいう資産や財産(Capital)というのは、端的に言えば住居のことです。支払い途中で契約者が音信不通になって支払いも途絶えてしまうという貸し倒れのリスクを軽減するという意味で、以下の2つのポイントがチェックされます。

- 持ち家か賃貸か

- 居住年数

持家で居住年数が長いほど、急に引っ越したりして連絡が取れなくなるというリスクは低いと判断されます。一方で賃貸物件の場合、引越ししやすい環境にある為、持ち家の方より評価が低くなってしまいます。ただし他の2つの要素に比べると、この財産や資産の項目はあまり重要視されない部分と言えます。

なぜ審査の難度が異なるの?クレジットカード審査の仕組み

なぜカード会社やクレジットカードの種類によって、審査の難易度に違いが出るのでしょうか?その理由を知るためには、まずクレジットカード審査の基本的な仕組みを理解する必要があります。

クレジットカードの審査では、主にスコアリングと信用情報という2つの要素によって結果が決まります。これはカード会社やカードの種類にかかわらず、共通している仕組みなのです。

クレジットカードの審査の流れやポイントを見ていきましょう。クレジットカード審査の基本の流れは以下のようになっています。

- 申し込み情報の確認

- スコアリング

- 信用情報の確認

- 職場や自宅への在籍確認

- 審査結果の連絡・契約手続き

この手順の中でも、結果を決めるキーポイントになるのは、スコアリングと信用情報の確認という2つのステップです。

本人申告情報を点数付け!スコアリングシステム

クレジットカード審査におけるスコアリングというのは、簡単に言えば本人が申告した情報の点数付けです。

クレジットカードを申し込む際には、住所氏名と言った基本的なデータから仕事や家族構成に関することまで、かなり細かく個人情報を申告することになりますよね。

これは、審査でスコアリングを行うにあたって、それらの詳細な情報がすべて必要になるからです。申告したデータは、項目ごとにそれぞれ点数付けされます。主に評価対象になるのは、以下のような項目です。

- 本人の属性(年齢など)

- 仕事の状況(年収、勤続年数、勤務先の規模、雇用形態など)

- 家庭の状況(配偶者・扶養家族の有無、住居の形態、居住年数など)

これらの項目すべての合計点でランクを決めるという形で評価が行われるのが、クレジットカード審査のスコアリングシステムなのです。

カード会社やカードの種類によって、それぞれの項目に対する点数や、合格ラインは異なります。

そのため、同じ条件でも会社やカードによって審査結果が異なるということが起こるのです。

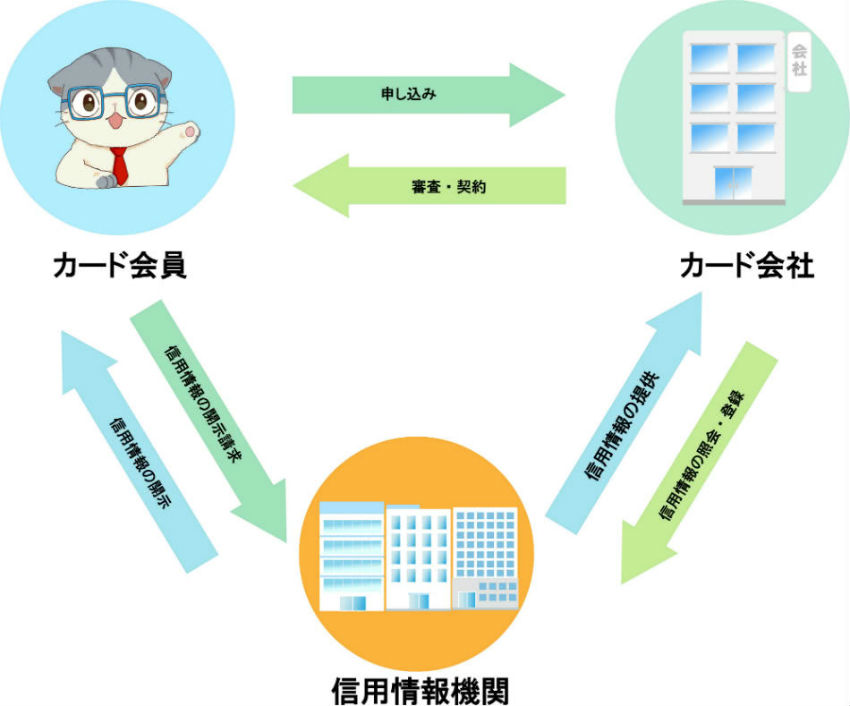

クレジットヒストリーが全部わかる!信用情報と信用情報機関

本人申告の情報をもとに行われるスコアリングよりも、さらに重要性が高いのが信用情報です。信用情報というのは、簡単に言えば過去から現在に至るまでのクレジットカードやキャッシングの利用履歴を取りまとめたデータです。

主に指定信用情報機関と呼ばれる国が認定した機関で管理されています。カード会社は必ず指定信用情報機関のうちいずれかに加盟しています。加盟会員であれば、本人の同意を得たうえで個人の信用情報を照会することができるのです。

クレジットカードの審査では信用情報は必ずチェックされ、その内容に問題があれば、他の条件がどんなに良くても審査に通らなくなってしまうということもあり得ます。

例えば、以下のようなトラブルを過去に発生させている場合、絶対にクレジットカード審査に通らない、いわゆるブラック状態になってしまいます。

- 3か月以上の長期延滞

- 債務整理(自己破産、個人再生、任意整理など)

- 保証会社による代位弁済

- 強制解約

上記の状況の場合、返済能力または本人の人間性に問題があるハイリスクユーザーと判断されてしまい、審査に通らなくなってしまうのです。

また、返済が期日から遅れてしまう延滞に関しては、長期でなくても回数や頻度が多ければ問題視される可能性があります。短期間の遅延でも記録に残りますし、遅延損害金も発生するため注意が必要です。

クレジットヒストリーがないホワイトの方も注意

ブラックの反対のホワイトの方も、クレジットカードの審査では要注意です。ホワイトとは、信用情報にデータのない状態のことを言います。

現金主義者の方で、過去に一度もクレジットカードや住宅ローン、車のローンなどを利用した事がない方は、クレジットヒストリー(クレヒス)が存在せず白紙の状態ですが、これがホワイトです。

一方で金融事故を起こしてしまった方は、長期間クレジットカードやローンを利用できないブラックとなりますが、この信用情報のデータ保管期間が終了すると、やはりクレヒスは同じ白紙の状態に戻ります。つまりどちらもカード会社にとっては、要注意人物に見えてしまうんですね。

事故情報の登録期間が過ぎて信用情報が白紙の方と、現金主義者で一度もクレジットやローンを利用した事がない方の信用情報は、同じ白紙の状態なので区別がつかない訳です。

つまり、クレジットヒストリーが全くないホワイトの方は、元ブラックだった可能性を疑われて審査に通りにくくなってしまう可能性があるのです。誰でも最初はホワイトですが、ある程度の年齢になってもホワイトのままでは不自然です。

審査の甘いクレジットカードでクレヒスを作ることが大事

クレヒスがホワイトの方のクレジットカード審査対策としては、とにかく審査の甘いカードを1枚でも作ることです。そしてそのカードを使うことによって、クレヒス(信用情報)を増やしていくことが大切です。

信用情報とは、個人のクレジットカードやキャッシングなどの利用履歴を取りまとめたデータのことです。主に指定信用情報機関と呼ばれる国が認定した機関で管理されています。

カード会社は必ずこの指定信用情報機関に加盟していて、審査の際には情報照会を行うのです。

信用情報には過去から現在に至るまでのクレジットカード、キャッシングなどの利用に関する様々なデータが掲載されています。

審査でカード会社が主にチェックする項目とは?

その中でもカード会社が主にチェックするのは、以下の項目です。

- 支払状況や延滞の有無

- 申込み履歴

- 持っているクレジットカードの枚数

- クレジットカードの利用限度額

- 利用残高

そしてここでもやはり、カード会社やカードの種類によって審査を通す基準に少なからず差が出てきます。

例えば、2,3回程度の延滞であれば問題なく審査に通るというクレジットカードもあれば、たった1回の延滞でも問答無用でクレジットカード審査に落ちてしまうというケースもあり得るのです。

スコアリングの評価がどんなによくても、信用情報次第で審査結果が変わるということもあるのです。

クレジットカード審査に落ちる6つの原因!審査に通らない理由はブラックだけではない

クレジットカード審査に通らないと、『もしかしてブラックリストに載っているのでは?』と不安になる方もいらっしゃるかもしれません。

しかし、クレジットカード審査に落ちる理由は、『ブラックだから』というだけではありません。クレジットカードに通らない理由として考えられるのは、主に以下の6つのケースです。

- ①スコアリングの合格基準に満たない

- ②信用情報に問題がある

- ③多重申し込みをしている

- ④虚偽申告をした

- ⑤申し込み条件を満たしていない

- ⑥他社借り入れ額が多い

それぞれのケースについて、詳しくご説明していきましょう。

①スコアリングの合格基準に満たない=支払い能力が不十分

スコアリングというのは、申し込みの際に本人が申告した個人情報を項目ごとに点数付けする形で支払い能力を評価するシステムです。

すべての項目の合計点がカード会社が設定した基準を超えているかどうかで、審査結果が決まります。スコアリングの評価対象になるのは、主に以下のような項目です。

- 本人の属性:年齢など

- 仕事の状況:収入、職種、雇用形態、勤続年数、勤務先の規模など

- 家族構成:配偶者や扶養家族の有無

- 住居形態:住居の形態、居住年数など

スコアリングの評価が合格基準に満たないと、十分な支払い能力が見込めないと判断されるので、審査には通らなくなってしまうのです。

②信用情報に問題がある

スコアリングの結果以上に重要となるのが、信用情報です。この信用情報の中でも、特に審査結果に直結するのが、異動情報と呼ばれる項目です。

異動情報は、クレジットカードやキャッシングを利用するうえで、契約に支障が出るほどの重大なトラブルを発生させた際に登録されます。具体的には、以下のような案件が異動情報の対象になります。

- 3か月以上の延滞

- 保証会社による代位弁済

- 債務整理(自己破産、任意整理など)

- 強制解約

異動情報が信用情報に記載されると、支払い能力や信用性が低いハイリスクなユーザーと判断されてしまうため、スコアリングの評価とは関係なくクレジットカードの審査にはほぼ間違いなく通らなくなってしまいます。

これがいわゆるブラックリストに載っている状態なのです。

信用情報がホワイトの方も審査に不利

また、異動情報が登録されていなかったとしても、過去に延滞を何度もしていたり、請求額のうち一部しか支払えないことがあったり…というように、支払い状況に著しく問題があると、クレジットカードの審査にはかなり通りにくくなります。

なお、信用情報がほぼ白紙に近い、つまり、クレジットカードやキャッシングの利用履歴がない状態というのも、実はクレジットカードの審査にはあまり良い影響を与えません。

信用情報上に登録されたデータは、異動情報も含めてすべて一定期間を経過すると消去される仕組みになっています。

そのため、信用情報に直近のデータがないと、『過去にブラックだったから、ここ数年はカードが作れなかったのではないか?』などと邪推されてしまうことがあるのです。

それでなくても、信用情報が白紙ということは、信用性を評価する材料が一切ないということです。そのため、どうしても判断が難しくなり、評価が通常より厳しくなってしまう傾向があります。

③多重申込は審査に通りにくい

本人の条件とは直接関係のない部分で、審査に通りにくくなってしまっていることもあります。それは、多重申し込みによって『申し込みブラック』状態になっている場合です。

クレジットカードを短期間に複数申し込むことを、多重申し込みと呼びます。クレジットカードを申し込んだ記録も、実は信用情報(クレヒス)なのです。

上述の信用情報にはクレジットカードの申し込み状況も情報として記載されるので、多重申し込みをするとカード会社にはすぐわかってしまいます。

多重申し込みをしていて、なおかつ申し込んだカードがどれも成約していない場合、カード会社としては『何か大きな問題があって審査に通らないのでは…』と敬遠するため、ますますクレジットカードの審査に通りにくくなります。

また、短い期間で何度も申し込みをしていると「入会キャンペーン目当てではないか」「お金に困っているのではないか」と思われがちなのです。

入会特典目当ての悪質ユーザーなのではないかという疑いを持たれてしまうと、カード会社からは悪印象を持たれる傾向があります。

信用情報上の申し込み情報は、だいたい6カ月を目安に消去されますので、申し込みブラックにならないためには、6カ月以内に複数のクレジットカードを申し込むということは避けた方が良いでしょう。

④ウソがバレたら審査通過は不可能!虚偽申告は絶対NG

審査に悪影響のありそうな不都合な情報があると、申し込みの際に隠したりごまかしたりしようとして、虚偽申告をしたくなってしまうことがあるかもしれません。

しかし、審査に影響する情報というのは、たいてい隠し通すことはできません。

クレジットカードや借金の履歴に関しては信用情報がありますし、勤務先や雇用形態をごまかそうと思っても、たいていは審査の際に職場への電話による在籍確認があるので、その時点でばれてしまいます。

そして、もし虚偽申告が審査の際にカード会社にばれてしまった場合、その時点でほぼ審査に落ちることが決定してしまいます。

上でもご説明した通りクレジットカードの契約は信用取引なので、信用を大きく損なう『嘘をつく』という行為は致命的なのです。

⑤申込条件を満たしていない

申し込みをしたクレジットカードの申込条件を満たしていない場合も、クレジットカード審査に落ちる原因の1つです。クレジットカードの種類によっては「20歳以上」や「25歳以上」など年齢基準が設けられているものもあります。

特にクレジットカード審査が厳しいステータスカードは、年齢基準が18歳以上ではなく20歳以上もしくは25歳以上、カードによっては30歳以上のものもありますので、申し込み基準や申し込み可能な年齢を確認しておくとよいでしょう。

その他にも「安定した収入」など、それぞれのクレジットカードには異なる申込条件があります。

特定のクレジットカードで審査に通ったからといって、他のクレジットカードの審査に必ず通るというわけでもありません。事前に申込条件はしっかりと確認しておきましょう。

⑥他社借り入れ額が多い

クレジットカードの審査では返済能力があるかどうかを中心に評価しますので、他社の借り入れ額が多いと返済能力の評価を下げる原因となり審査で不利になります。

同じ収入の場合、カードローンなどで借金がある方とない方とでは返済の負担の面から借金がない方の方が有利になり、借金がある方はマイナス要因となってしまいます。

少額の借金であればさほど問題はありませんが、年収の3分の1以上の借り入れがある方はクレジットカード審査に通りにくくなってしまいます。

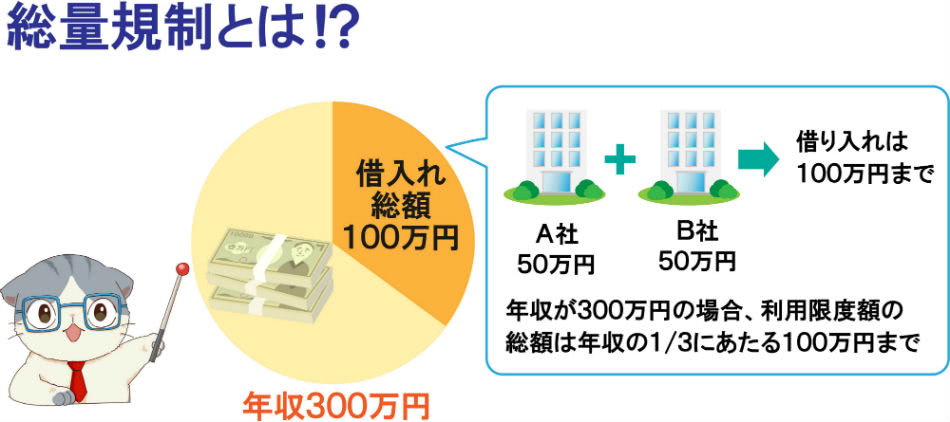

【総量規制とは!?】個人のキャッシングなどでの借り入れ総額の上限を、原則として本人の年収の3分の1までと制限する規制の事で、貸金業法で定められている規制です。

貸金業法では総量規制といって年収の3分の1以上を超える貸付が禁止されていて、クレジットカードのショッピング枠は総量規制対象外ですが、クレジットカードのキャッシング枠は総量規制対象となります。

したがって、場合によってはローンなどの無担保での借り入れが原因でクレジットカード審査を落ちてしまうということも起こり得ます。借金の金額大きくなればなるほど、クレジットカードの審査で不利になることは間違いないと言ってよいでしょう。

今すぐできる審査に通りやすくする5つの対策!クレジットカード審査に通らない方は必見

クレジットカード審査を通りやすくするために、最も望ましいのは不利な要素を改善することですが、それは簡単にできることではありません。

今すぐ年収を上げたり、非正規から正社員になることはなかなか難しいですし、信用情報に問題があれば個人には手の打ちようがありません。

そこでここでは、クレジットカード審査に通らない人にぜひやってみてほしい、誰にでもすぐにできる対策を5つご紹介したいと思います。

- ①審査が甘い消費者金融系・流通系のクレジットカードを選ぶ

- ②支払いを延滞している場合は延滞を解消してから申し込む

- ③キャッシング枠をつけずに申し込む

- ④信用情報を確認する

- ⑤ブラックでも作れるカードで良好な取引実績を作る

- ⑥不要なクレジットカードは解約する

- ⑦デビットカードを利用する

①審査が甘い消費者金融系・流通系クレジットカードを選ぶ

クレジットカードの審査において、スコアリングと信用情報が主な評価対象になるという点は、共通事項です。しかし、その審査基準にはカード会社やカードの種類によって少なからず差があります。

同じ条件でも、審査に通りやすいクレジットカードと通りにくいクレジットカードが確実にあるのです。つまり数あるクレジットカードの中から、特に審査のゆるいものを選んで申し込めばいい訳ですね。クレジットカードは発行元によって以下の5つのジャンルに分類することができます。

- 銀行系クレジットカード

- 信販系クレジットカード

- 交通系(航空会社、石油会社など)

- 流通系(小売店、ネットショッピングなど)

- 消費者金融系クレジットカード

この中でも、比較的審査が甘いとされているのが、流通系クレジットカードと消費者金融系クレジットカードです。ブラックではないけれど、収入や仕事などの条件から考えて審査に通りにくそうだと不安を感じている方は、この2つのジャンルからクレジットカードを選ぶとクレジットカード審査に通りやすいでしょう。

②現在延滞中の方は延滞を解消してから申し込む

万が一、今現在他社のクレジットカードでの支払いやローンなどの支払いが延滞している方は、きちんと支払いをして延滞を解消してからでないとクレジットカードの審査には通りません。

これらの支払いにおいて万が一支払いが延滞しているものがあれば、延滞を解消してから新しいクレジットカードに申し込みをしましょう。

- カードローン(消費者金融)

- スマートフォンの分割払い

- 他社のクレジットカード支払い

- 自動車ローン

ちなみにスマートフォンのローンは電話料金と一緒に引き落としされますので、万が一電話料金を滞納してしまっている場合、ローンの延滞に繋がってしまいます。

スマートフォンの分割払いに関する延滞はに気づきにくい為、より注意が必要です。また、支払いの延滞を解消した後もクレジットカードの審査には多少なりとも影響してしまいます。

ただし、2カ月を超える長期延滞でなければさほど神経質になりすぎることはないですし、先にご紹介した審査が甘いクレジットカードから選べば審査に通る確率は高くなることでしょう。

信用情報機関はクレジットカードの利用履歴など支払いに関する履歴が一定期間残りますので、繰り返し延滞している方は、どうしてもクレジットカード審査に通りにくい傾向にあります。

③キャッシング枠をつけずに申し込む

審査の通りやすさを優先するのであればキャッシング枠はつけない方がよいでしょう。キャッシング枠を付帯すると、その分、利用枠が大きくなるので、どうしても審査基準が厳しめになってしまいます。

もしすでにキャッシングや他のクレジットカードのキャッシング枠などで借り入れ枠を持っている場合、総量規制という仕組みに引っかかってしまう可能性が出てくるのもポイントです。

新たに申し込んだカードで希望しているキャッシング枠と、他で持っているキャッシングの利用枠の合計額が総量規制の上限を超えてしまう可能性があると判断されると、それが原因で審査に落ちてしまいます。

キャッシング枠は総量規制の範囲内であれば、後から付加したり、金額を増額したりすることも可能です。まずは審査を通すことを優先して、申し込みの際にはキャッシング枠はつけないことをおすすめします。

またローンやリボ払いなどまだ返済の済んでいない利用残高を多く抱えていると、クレジットカードの新規申し込みには不利になります。まだ返済が済んでいない利用残高が多い方は借り入れ額を減らしてから申し込みした方が審査に通りやすくなります。

④無駄な審査落ちを避けるために…まずは自分の信用情報の確認を

クレジットカード審査に落ちてしまったときに、真っ先にするべきことは自分の信用情報を確認することです。信用情報は、本人であれば信用情報機関に直接開示請求をして、内容を確認することができます。

もし信用情報に異動情報が登録されていたりすれば、その時点でどんなに工夫してもクレジットカードの審査に通ることはできなくなってしまいます。

つまり、信用情報を確認しなければ、適切なクレジットカード審査対策をとることができないのです。

なお、本当にまれにですが、信用情報に同姓同名の他人の情報が誤って紛れてしまっているということも起こり得るようです。心当たりがまったくなかったとしても、念のため一度信用情報を確認することをおすすめします。信用情報(クレヒス)の開示請求には1,000円程度の費用がかかりますが、インターネットでいつでも申し込むことができます。

過去に延滞履歴があるなど、信用情報に不安がある方は、ブラックの方でも作れるクレジットカードで利用実績を作るのも有効な対策の1つです。

⑤ブラックの方でも作れるNexus Cardで良好な取引実績を作る

Nexus Card

- ブラックでも審査に通りやすい

- 使い過ぎを防げる

- ポイントも貯まる

| 審査 | 独自 審査 |

ポイント | 0.5% |

|---|

ブラックの方でも作れるクレジットカードとしてデポジットタイプのNexus Card(ネクサスカード)なら、クレジットカードの審査に通らない方でもクレジットカードを作ることができる審査が甘いクレジットカードです。

デポジットとは保証金のことで、クレジットカードを利用する前に一定の金額を預け入れるシステムとなっています。

利用限度額もこのデポジットの金額とイコールとなりますので、使いすぎる心配はありませんし、デポジットはカードを解約した際に全額返却して貰えます。

デポジット以外は普通のクレジットカードと何も変わらず利用頂けますので、ブラックが原因でクレジットカードの審査に落ちてしまった方はNexus Cardで信用を取り戻してから他のクレジットカードを申し込みしてみましょう。

⑥審査の邪魔になる!?不要なクレジットカードは今すぐ解約

クレジットカードの保有枚数を減らすのも、審査を通りやすくするには有効な対策の1つです。

クレジットカードには、必ずショッピングやキャッシングの利用枠が設定されていますよね。クレジットカードの保有枚数が増えれば、その分だけ利用枠の合計額は大きくなっていきます。

そうして保持しているクレジットカードの利用枠の金額が大きくなりすぎると、新たにクレジットカードを契約することで利用枠の総計が本人の支払い能力を超えてしまう可能性が高いと判断され、審査に通らなくなることがあるのです。

たとえその時点でほとんど利用してないクレジットカードであっても、いつでも使える状態であることに変わりはないので、審査に影響してしまいます。

つまり、不要なクレジットカードを持ち続けているだけで、新たなクレジットカードをつくるのに邪魔になってしまうのです。確実に必要ないクレジットカードは解約することをおすすめします。

⑦無審査だからブラックでもOK!意外と使えるデビットカード

ブラックや申し込みブラックになってしまって、今すぐにクレジットカードをつくることは難しい、でもできるだけ早く支払いに使えるカードが欲しい…ということもあるかもしれません。

そんな時に意外と使えるのが、JCBやVISAなどのクレジットカードブランドが発行しているデビットカードです。

クレジットカードブランドのデビッドカードなら、それぞれのブランドの加盟店であればクレジットカードと同じように支払いに利用することができます。固有のカード番号が振られているので、ネット決済でも同様に利用可能です。

そして、デビットカードの最大のポイントは、カードをつくる際に審査が不要という点です。

ただし、デビットカードの利用はクレジットヒストリー(クレジットカード利用や返済履歴)が作れません。いずれはクレジットカードを作りたいと考えている方は良好なクレジットヒストリーがあった方が信用度が上がる為審査に有利になります。

クレジットヒストリーはクレジットカードでないと作れない為、ブラックの方は審査が甘いNexus Card(ネクサスカード)で良好なクレジットヒストリーを作ることをおすすめします。

クレジットカードに審査があるのには、クレジットカードが後払いという仕組みにある

クレジットカードに審査があるのには、クレジットカードが後払いという仕組みにあるからです。ではなぜそのために、個人情報やクレヒスを調べられなければいけないのでしょうか?ここで、クレジットカードの基本の仕組みを確認しておきましょう。

クレジットカードを各カードの加盟店での商品購入などの支払い時に提示すると、その代金をカード会社が一時的に建て替えてくれます。

それを利用者本人が後から支払うというのがクレジットカードを利用した際の基本的なお金の流れです。

このカード会社が一時的に代金を立て替えて、利用者が後払いで支払いをするという仕組みを成り立たせるのが、利用者とカード会社の間の『信用』です。

クレジットカードの『クレジット』というのは、英語で『信用』という意味です。カード会社が必ず加盟店に対してお金を立て替える、利用者が必ずカード会社に使った分を後から支払う…互いにそうした『信用』があるからこそ、クレジットカードというのは成り立つサービスなのです。

クレジットカード本体は、その『信用』関係が成立しているという証書のようなものととらえておけばよいでしょう。

クレジットカードの審査では【信用=支払い能力】が重要

クレジットカードは『信用』ありきのサービスです。しかし、カード会社と利用者の間にどのように『信用』関係が成り立つのか?と疑問に思いますよね。そこで必要になるのが、新規入会時の審査なのです。

クレジットカードを作るにあたっては、必ず事前審査が行われます。このクレジットカード審査を行うのは、端的に言えば『信用』を評価するためなのです。

といっても、カード会社と利用者の間には何の縁故もなく、人柄などから『信用』を査定することはできません。そこでクレジットカードの審査では『必要な支払いをする能力と意思があるか』ということが評価の指標となります。

ことクレジットカードの審査においては、【信用=支払い能力】と言い換えても良いくらいです。なお、この支払い能力の評価で重視されるのは主に以下の2つの要素となっています。

- 現在の生活状況(収入、仕事など)

- 過去のクレジットヒストリー

このクレジットカードの審査の目的と内容自体は、基本的にどこでどんなクレジットカードを作る場合でも変わるものではありません。ただし、審査基準の厳しさはカード会社や選ぶクレジットカードのグレードなどによって少なからず変わってきますので、注意が必要なのです。

無駄な審査落ちを防ぐために!審査が不安な方は審査が緩いクレジットカードがおすすめ

クレジットカード審査に通らないのには、必ず何らかの理由があります。その理由が分からないままに、何の対策もせずに他のカードを申し込んでみても、また同じ理由で落ちてしまうかもしれません。

そうやっていくつもクレジットカードの申し込みを重ねていくうちに、申し込みブラックになってますます審査に通らなくなるということもあり得ます。

クレジットカード審査で落ちてしまったら、焦って他で申し込む前に、まずは一度落ち着いて、その審査に通らなかった理由を突き止めましょう。

それから自分の状況に応じて適切な対策をとることで、結果的に次の申し込みで審査に通る可能性は高くなるのです。

クレジットカードの申し込みや審査にはある程度手間も時間もかかりますし、何度もクレジットカードの審査に落ちてしまうと、その履歴が信用情報に残って申し込みブラックと呼ばれる審査が通りにくい状態になってしまうこともあります。

できれば無駄な手数をかけることなく、1発でクレジットカードの審査をクリアしてスムーズにクレジットカードを手に入れたいですよね。

そのためには、自分の条件に合わせてクレジットカード審査の難易度にも注目して、審査が甘いクレジットカードを選ぶことが大切です。今回ご紹介した審査が甘いクレジットカードも、お得なクレジットカードが沢山ありますので是非チェックしてみてくださいね。